二月 金价大幅下跌

空头反攻还是上行中继?

2023年03月03日 威尔鑫投资咨询研究中心

(文) 首席分析师 杨易君

1

二月市场小结

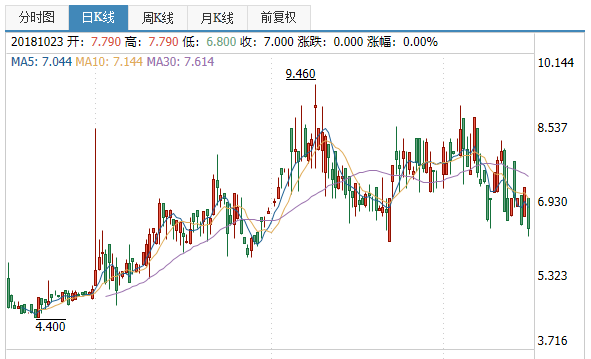

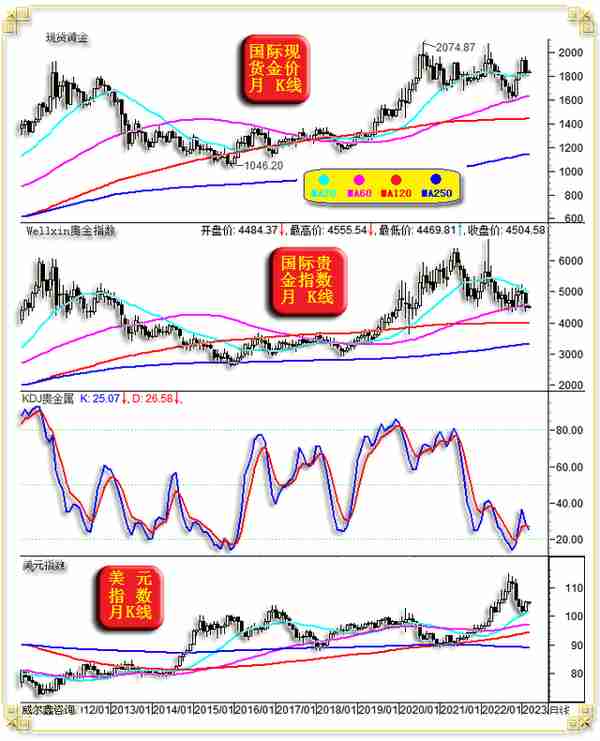

二月国际现货金价以1927.99美元开盘,最高上试1959.60美元,最低下探1804.40美元,报收1826.81美元,下跌101.13美元,跌幅5.25%,月K线呈稍适冲高后大幅下跌的长阴线,呈淡友反攻组合,尽吐一月长阳上涨空间,创2021年7月以来最大月跌幅

二月美元指数以102.04点开盘,最高上试105.35点,最低下探100.79点,报收104.96点,上涨2940点,涨幅2.88%,月K线呈大幅回升长阳线,结束月线四连阴。

二月Wellxin国际贵金指数以4953.72点开盘,最高上试5086.43点,最低下探4369.85点,报收4484.43点,下跌463.92点,跌幅9.37%,月K线呈再创两年收盘新低长阴线。

对比观察二月金价与美元指数月K线,金价大幅下跌很大程度缘于美元指数大幅转强。一月美元指数下跌1.42%,金价大幅上涨超5%;二月美元指数大幅反弹2.88%,然二月金价仅回吐了一月涨幅,看似金价相对于美元指数指引表现不弱。

然再进一步对比一月金价与美元指数观察,金价无疑相对于美元指数表现“超买”。故二月金价大幅回落,也似阶段兑现“上涨过度”的巨大投机获利原因。

观金价、美元月均线,二月美元精确获得20月均线支撑后大幅回升,对应金价大幅回落同样考验20月均线支撑。笔者倾向20月均线对金价的支撑,或类似对美元指数的支撑一样,难一气呵成有效告破。

观wellxin贵金指数表现,近月同样精确受20月均线反压作用力,但60月均价支撑极强。二月贵金指数大幅下跌9.37%,金价下跌5.25%,金市未拖贵金板块后腿。此外,虽二月贵金指数收盘再创两年多新低,但创新低幅度不大,且最低价并未创新低。目前贵金指数仍受到60月均线强劲支撑。

如果贵金指数在60月均线支撑作用下构成“双底”,在贵金指数中表现最强的黄金,后市应“无可限量”。而如果3月贵金指数继续下跌,并再创2年多新低,致使贵金指数宏观K线见底形态确认破坏,金价或还有对应复杂调整可能。

二月市场数据、消息基本面上,我们似正看到美国经济被营造出强势或强势韧性,然随后被不少数据消息纷纷证伪。首先是就业市场,劳工部公布的美国1月就业数据极强,致使随后美联储诸多“新闻发言”转调,倾向于美国经济衰退可避免。然诸多数据消息也似不断对美国官方公布的就业数据证伪:高盛明确表示后悔裁员太迟了;本周全球最大的对冲基金桥水也爆出裁员信息;美国两家大型在线招聘公司Zip Recruiter和Recruit Holdings表示,他们的数据显示,实际招聘数量下降明显幅度超过劳工部官方数据。

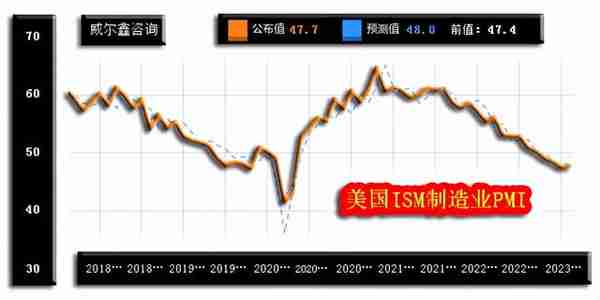

此外,二月其它诸多美国经济数据看似出现美国经济“转强”迷雾,但投资者可能理解易有误:经济转强与衰退力度趋缓是两个截然不同的概念,经济运行方向都不一样。以美国ISM制造业指数为例,2月初数据显示1月ISM制造业创新低至47.4,本周数据显示2月ISM制造业为47.7,这是美国制造业见底反弹了吗?当然不是。只要该指数低于50,就表示制造业相对于前月继续衰退。向下距离50越远,衰退力度越大。向下距离50越近,衰退力度越小。只有当指数返回50上方,才会显示为制造业有结束衰退的迹象。

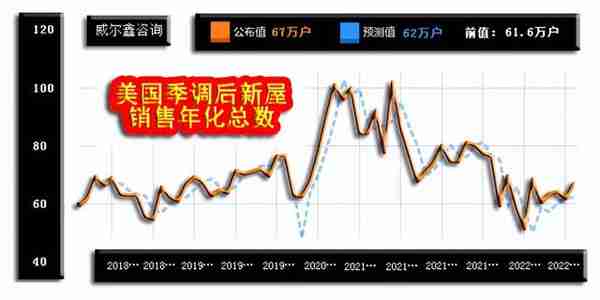

二月美国房地产下滑趋势依然明显,但一些媒体选择性解读数据,似有舆论助攻“美国经济强势韧性”的目的。比如,二月公布的美国新屋销售数据,略见意外小幅反弹,就见不少有关美国房地产市场可能冬去春来的信息解读,而对体量比新屋市场大数倍的糟糕美国成屋市场销售数据不作对比评论。

为何美国官方及媒体要尽可能营造“美国经济强势”,实际上反应了美元升息力度可能超预期的“美联储隐痛”。若较为成功地为市场营造出“美国经济强势”印象,理论上可以为美元超预期升息对美国经济、金融的冲击“减震”。

就二月欧美经济数据观察,笔者认为最具强势韧性的,是欧美“通胀强势”。美联储最看重的通胀指标PCE,1月个人消费支出指数年率,意外大幅回升。理论上,美元最终升息力度可能高于市场预期。2月下旬及3月初,市场预期美联储3月升息50点的概率越来越高,尽管主流观点依然认为3月美元升息25点,笔者亦倾向如此。

但笔者要进一步的提醒投资者的是,谨防对美元利率、汇率、黄金、商品市场关系的误解。不同经济周期、市场阶段,同样的政策工具,也未必对应完全一样的市场运行逻辑。

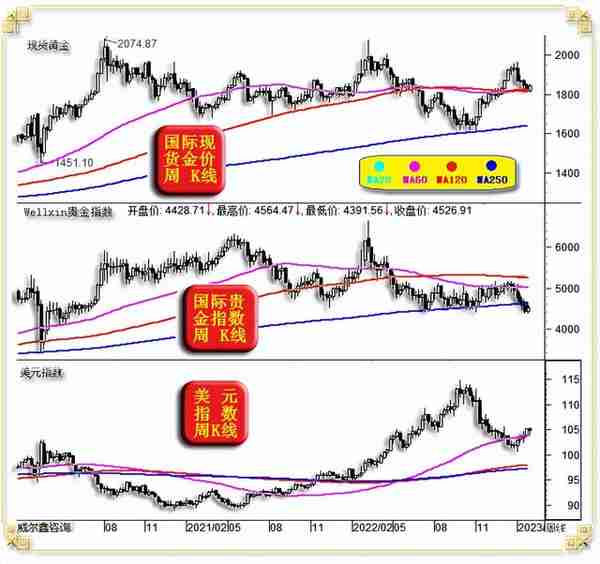

本周国际现货金价以1810.79美元开盘,最高上试1844.48美元,最低下探1804.4美元,截止周五亚洲午盘时分报收1839.9美元,上涨28美元,涨幅1.55%,周K线呈回收上周中阴跌幅的中阳线。

本周美元指数以105.23点开盘,最高上试105.35点,最低下探104.07点,截止周五亚洲午盘时分报收104.88点,下跌340点,跌幅0.32%,周K线呈震荡回软小阴线。

本周Wellxin国际贵金指数以4428.71点开盘,最高上试4564.47点,最低下探4391.56点,截止周五亚洲午盘时分报收4526.91点,上涨96.65.3点,涨幅2.18%,周K线呈震荡回升中阳线。

对比金价、贵金属、美元本周波动关系不难发现,至少本周金价、贵金属有相对于美元指数阶段下跌过度的修复意愿,即金价、贵金属比美元指数给出的关联指引表现更强。技术层面,你可以理解为60、120周均线对金价有较强支撑,250周均线对贵金指数支撑依然强劲,而60周均线开始技术性为美元的反弹掣肘。

2

二月数据消息基本面

整个二月欧美经济数据有些迷雾,尤其刻意营造一些单个经济数据强势,需投资者横向就更多数据进行相互参考或印证,或纵向就历史趋势深度观察思考,方能大致洞悉欧美经济运行真相。本期月评,先解读近日未曾解读过的欧美经济数据,再就一些月内重要经济数据进行回顾。

首选观美国房地产市场信息。上周五(2月24日)美国1月新屋年化销售数据出炉后,一些外媒评论美国房地产市场可能冬去春来:

市场预期美国1月新屋销售62万户,预期相较于去年12月的61.6万户大致持稳,然实际数据为67万户,远好于市场预期及12月前值,创2022年9月以来新高。故部分观点认为美国房地产市场恐已结束去年第四季度以来颓势,且相较于2022年7月的51.1万户底部,更似中期数据见底。

进一步观察美国新屋销售数据形态、趋势,会发现这样一些特征:实际数据与预期数据经常偏差较大;数据波动性大,或曰数据趋势性不足,故很难用其作为美国房地产市场总体运行趋势的量度参考。

而美国成屋(二手房)市场就不一样了。就数据体量观察,美国1月成屋销售是新屋销售的5.97倍,且成屋销售数据趋势性很强,远比新屋销售数据更能反应美国房地产市场运行现状:

1月美国成屋销售年化总数则远超市场预期继续“下滑”,再创此轮房地产市场见顶后的新低。而市场原本认为美国1月成屋销售会出现反弹。当然,看似销售数据下行趋势“趋缓”,然2022年销售数据也曾出现终不影响下行趋势的“趋缓”假象。

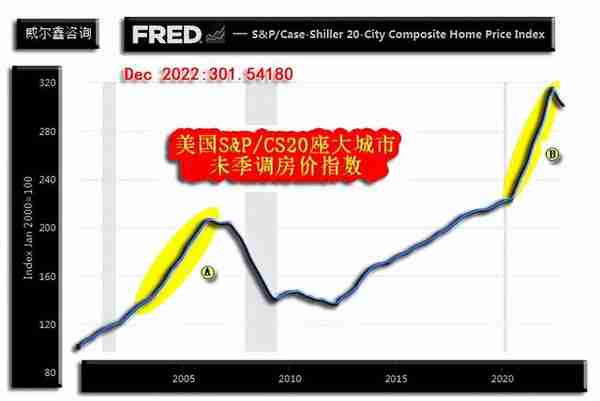

相较于房屋销售情况,房价运行趋势更能反应房地产市场景气度。如2月28日公布的美国20座大城市房价指数年率图示:

房价运行趋势相较于房地产销售(无论新屋还是成屋)数据,无疑更见趋势,运行更平滑。虽数据截止2022年12月,但认为美国房地产市场“冬去春来”,显然天真了些。市场预期2022年12月美国S&P/CS20座大城市未季调房价指数年率为5.5%,实际数据仅为4.6%,对比市场预期数据及6.8%的11月前值,美国主流城市房价正加速“回软”。且近月实际数据绝大多数时候低于预期数据,更是美国地产市场窘境的体现。

但另一种声音可能认为,美国S&P/CS20座大城市未季调房价指数年率只要为正,就表明房价还在上涨,只是上涨越来越慢而已,这种理解正确。房地产市场的见顶转势,当然始于房价“上涨失速”。

美国房价有就此“企稳”,并助美国经济“企稳”可能吗?上述指标很难回答这个问题。而美国S&P/CS20座大城市未季调房价指数(非年率)则能很好回答这个问题:

2022年12月美国S&P/CS20座大城市未季调房价指数为301.54180,房价见顶后的拐点非常清晰。观拐点级别,一旦美国房价出现这种级别的拐点,应是美国房地产转势信号。

2008年美国房地产市场泡沫引爆了全球经济、金融。图中A区所示,2008年美国(地产)次贷危机破裂前的房价上涨趋势、力度,竟然明显逊色于近两年多的B区。对比A区思考,近两年美国房地产泡沫累积更大、程度更深,没几年调整,能见底吗??!!!

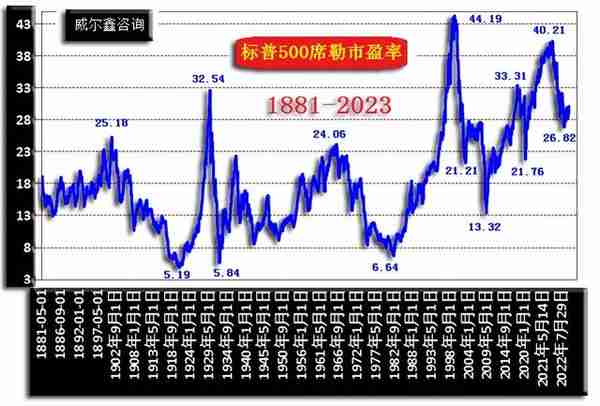

如果美国房地产见顶信号明显,美国宏观经济能避免衰退吗?显然不可能。当前,不仅美国地产泡沫严重,资本市场泡沫同样严重,如1880-2023年标普500席勒市盈率图示:

笔者在2月10日周评中分析过此幅,目前简要回顾。从140年美股估值观察,有五个不低于20年的市盈率大周期估值顶,25.18倍、32.54倍、24.06倍、44.19倍、40.21倍。当出现估值顶后的3-4年内,都是美国经济最痛苦的时期。所有估值顶出现后,市盈率估值大底相较于估值大顶至少腰斩,而更多时候会回撤6-8成。观2022年1月标普500席勒市盈率见40.21倍140年第二大顶后,最大估值回撤幅度不到34%,轻则腰斩啊!!美股系统风险依然很大!

当前美国股市、房地产市场系统性泡沫都非常大,并未经过充分消化,美国经济不衰退?谁信!!

远离美国股市与房地产市场吧!

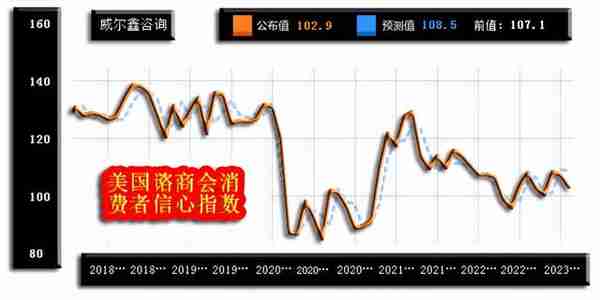

本周投资者对欧洲、德国经济的信心有所恢复,但经济数据仅体现为弱反弹特征。而美国官方虽致力于营造经济韧性,但投资者信心却超预期下滑,这与欧洲不太一样。观2月28日公布的美国2月谘商会消费者信心指数,超预期下滑:

市场预期美国2月谘商会消费者信心指数为108.5,即相较于1月停顿后再续升势。实际数据为102.9,远低于市场预期及一月前值。这意味着消费者并未感受到美国经济强势韧性的“幻象”。分项数据观察,2月谘商会消费者现况指数不算糟糕,但预期指数表现极差,彰显消费者看淡美国经济前景。

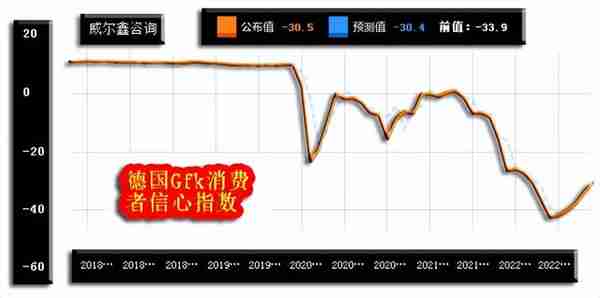

与美国消费者信心指数大幅下跌不同,德国、欧元区消费者信心指数持续回升。2月24日数据显示,德国3月Gfk消费者信心指数持续回升:

历史数据显示,欧元区Gfk消费者信心指数与德国数据完全重合。市场预期3月Gfk消费者信心指数为-30.4,实际数据为-30.5,与预期偏差不大,但好于2月的-33.9前值。彰显消费者对欧元区、德国经济预期持续改善。

然观2月27日公布的欧元区2月经济景气指数,则显示欧元区经济复苏不易:

市场预期欧元区2月经济景气指数为101,即相较于1月的99.9前值继续强化,实际数据为99.7,略弱于预期与前值,看似欧元区经济景气度有反弹失速迹象。

综合思考,消费者、投资者对欧洲经济转暖抱有比美国更好的预期,然欧洲应警惕“自作自受”被美国继续带节奏。通胀,仍是欧美经济最大痛点。2月28日德国2月CPI年率初值出炉,通胀尚未像美国一样大幅回落,但却率先见到通胀下降遭遇瓶颈迹象:

2月28日数据显示,市场预期德国2月CPI年率初值为8.5%,相较于1月的8.7%继续温和回落。然实际数据为8.7%,与1月数据持平,彰显通胀强势韧性。同日公布的法国2月CPI年率则直接体现为上行,几乎等高于2022年10月创下的通胀峰值。西班牙2月CPI同样表现为反弹……

3月2日公布的欧元区2月CPI与核心CPI年率初值,则全面显示了欧元区相较于美国更严峻的通胀形势:

数据不难看出,欧元区2月CPI年率已“滞跌”,市场预期为8.2%,实际为8.5%,远超预期,相较于8.6%的1月前值,通胀回落遇阻迹象明显。而欧元区2月核心CPI年率则继续大幅超预期再创历史新高。笔者很是纳闷:欧洲跟随美国对俄大搞打劫式能源制裁,能助欧洲降通胀吗??!!

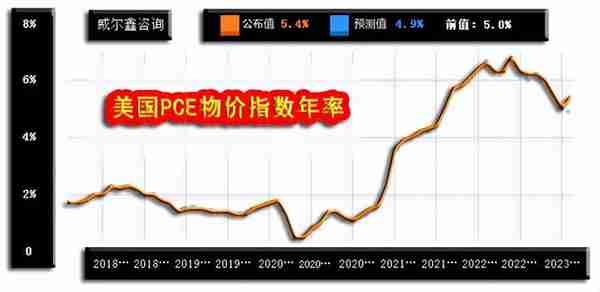

欧美通胀强势韧性当然不能缺少美国数据出证,如2月24日公布的美国1月PCE物价指数年率图示:

个人消费支出(PCE)年率是美联储权衡通胀的主要指标。市场预期美国1月PCE物价指数年率为4.9%,即相较于前值继续温和回落,然实际数据高达5.4%,可谓大幅反弹。同日公布的美国1月核心PCE物价指数年率同样超预期强劲反弹,预期4.3%,前值4.4%,实际4.7%。

毫无疑问,欧美通胀下降已遭遇瓶颈!

此外,有观点认为美国2月制造业见反弹迹象了,那是对制造业指数的误解:

市场预期美国2月ISM制造业指数为48,实际数据为47.7,低于预期,但高于47.4的1月前值。美国制造业开始反弹了吗?当然不是。ISM制造业指数低于50,都表现该领域经济活动处于衰退或收缩状态。本月数据好于前月,但持续低于50,只说明本月美国制造业衰退程度有所减轻而已,并非好转。

就美国2月ISM制造业指数分项数据观察,表现“最好”的还是“物价支付”与“库存指数”。物价支付指数强劲说明通胀韧性;库存放大说明需求可能日趋不足;就业指数、新订单指皆持续萎缩。

周五即将公布的美国2月ISM非制造指数还能延续1月“虚火”?我表示怀疑。

3

黄金宏观趋势无虑

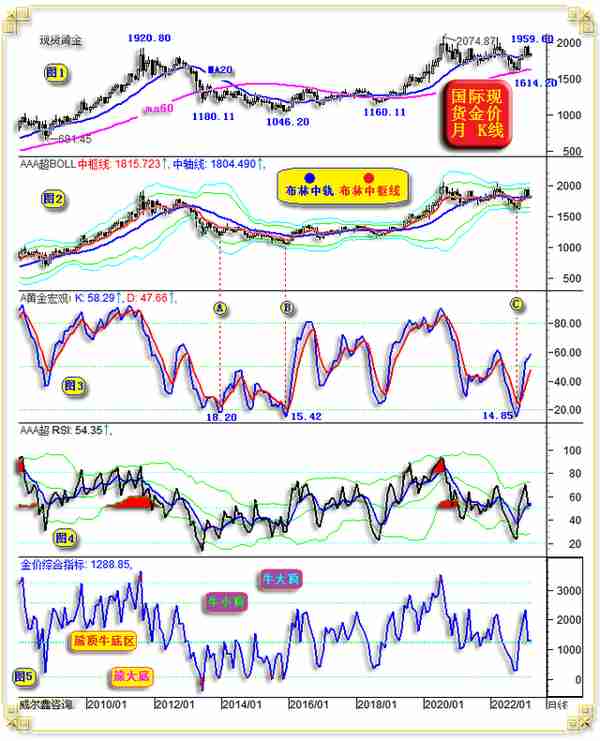

尽管二月金价大幅下跌,但黄金市场总体氛围已见趋牛质变。如国际现货金价月K线及通用技术指标:

小图1之主图月均线,60月均线对金价的中长期技术作用力非常明显,2022年四季度构成金价中期回调精确有效支撑。此后劲升三月突破20月均价,目前金价正回踩20月均线支撑,技术上可理解为金价对中长期趋势突破是否有效的确认过程。

小图2之月线布林通道,1月金价精确遇阻月线上轨反压,目前回踩布林中轨、中枢线共振支撑位。若中期看涨黄金,在中轨与中枢线支撑位附近,应考虑做多。笔者倾向,2020年至今的布林通道,或类似2016年后,一底部,一上行中继。

小图3之金价月线KD指标,我们曾在2022年四季度多次分析。目前回顾,当月线KD指标在C位置创出20多年绝对新低后,战略做多机会绝佳。我们在2022年11月初于1620-1630美元空转多后,即看涨金价至1900美元以上。即便参考2014年初A位置附近的结构性机会,金价上涨空间也不低于15%。那些无中期方向的小蜜蜂式高杠杆、超短线交易,结果几何?!目前,金价月线KD指标处于常态低位利多区。

小图4之金价月线RSI指标,一月遇阻指标上轨后,回踩指标中轨及中枢线位置,也有快速调整到位可能。目前指标依然常态利好。

小图5之笔者针对黄金市场特有属性设计的金价综合指标,黄金宏观牛市定调中,指标回踩熊顶牛底区,注意战略逢低做多。

本期报告金市分析重点,为金价宏观形态趋势分析,如金价月K线图示:

趋势分析,形态分析,两点定线、定趋势,三点定轨、定形态!

图中H系列趋势、轨道线,以2008年受金融危机冲击形成的底部681.45美元,以及此前的形态“切点”为基点,确定趋势线H1。H1线即体现了金价特有的“市场波动属性”,或曰宏观上行趋势斜率。

H1宏观上行趋势线确定后,通过2008年形态高点1032.55美元,与H1趋势线平行,得出第一组“轨道线”H2。也对应得出第一组金价运行通道,H1H2通道。

当金价向上突破H1H2通道后,原本作为H1H2通道的轨道线H2,此后转化为金价新波动形态上行趋势线。而新的轨道线在哪里呢?在H2线上方,等宽于H1H2通道的位置。故就宏观技术形态理论而言,当金价宏观趋势突破H2轨道线,并令H2成为新宏观趋势线后,金价向上触及新轨道线H3线,需注意金价见宏观大顶“可能”。

确实如此,2011-2012年,即便金价曾惯性大幅突破H3线,但H3轨道线终构成金价宏观上行有效终极阻力。

从2011年金价惯性突破H3线幅度,再至2013年金价由牛转熊一气呵成击穿H2线的大幅空间惯性,都提示我们:注意投资者情绪对市场的惯性强化,同时重视宏观技术的“最终有效性”!

在2012年金价宏观构筑右顶过程中,H3轨道线还体现出其精确性。

此后金价进入数年熊市,首先击穿H2上行趋势线,金价重返H1H2通道。但金价惯性击穿H2线的空间很大,若能识别,即可结合其它市场工具抓住极佳结构性做多机会。

2013年金价重返H1H2通道后,H2再由趋势线转回成为轨道线,H1再成形态趋势线。金价首次精确考验H1线支撑后,结构性反弹过10%。

再后,金价有效击穿H1趋势线,理论上,H1由趋势线转化为新趋势之轨道线,而对应的形态趋势线为H4,只是金价从未碰触到H4线作用力。但作为技术分析师,心里应有H4存在的预判。

此后多年,H系列趋势、轨道线依然神奇地发挥着对金价宏观趋势的影响。H1线在2019年三季度,精确构成金价上行反压,在2021年构成金价中期调整精确支撑。

H2轨道线,精确构成2020年8月金价中期见顶阻力。

再度回顾H系列趋势轨道线,源发于2008年金融危机前后,此后十几年对金价仍有神奇影响作用力。

2013年后的金价宏观形态趋势,就不能忽略2015年金价见1046.20美元大底前后了。首先观2015年末至2016年三季度,新一轮黄金宏观牛市“源生浪”。何为牛市“源生浪”?即我们判断上一轮大熊市结束了,在新一轮牛市大周期中的第一中周期上行“子浪”,为新宏观牛市周期“源生浪”。2015-2016年金价1046.20-1375.10美元,即黄金宏观牛市周期“源生浪”。水平形态,如P1P2图示。后市,当金价向上运行至“源生浪”翻倍空间、二倍空间、三倍空间……N倍空间时,我们都需注意理论宏观形态技术作用力对实际金价的影响。

P1P2等比宽度向上的P3位置,于2020年初精确构成金价上行反压。触及反压,快速折回超10%。而有效突破P3位置后,进一步向上的理论位置在P4(P3P4=P2P3=P1P2)。不难看出,理论作用力位置与金价实际见顶位置,几无差别。

在2021年金价中期回调中,P3线构成金价中期调整精确有效支撑。

2022年一季度金价中期右顶2070.42美元,依然精确有效遇阻P4线理论位。

再观L系列形态趋势、轨道线,两点定线,定趋势。这两点分别为,2008年大底681.45美元,2015年大底1046.20美元。

第三点定轨,依然取2008年顶部1032.55顶部,平行于L1趋势线,得到轨道线L2。

L1线由681.45美元、1046.20美元定趋势后,它非常精确地测出了2018年3季度金价1160.11美元中期底部。即在2018年三季度金价测试L1线时支撑时,我们应该考虑金价是否可能中期见底。非常精确!我们当时给出了中期看多黄金的20个信号。

L2线在2021年作为L2L3通道的趋势线,对金价中期调整支撑非常明显,且与H1线共振。

而L3线则与H2、P4线共振,精确测出了2020年三季度金价中期顶部。

金价中长期调整通道,观K系列趋势、轨道线。先通过2013-2015年金价中长期熊市底部切点(1180.14美元、1046.20美元)确定金价中期调整“轨道线”K1。再通过2011年牛市顶部1920.80美元,平行于K1,得出金价中长期调整趋势线K2。

当金价在2019年二三季度有效突破K2趋势线后,理当向上测试等比宽度位置的K3趋势线。不难看出,K3线虽未于2020年8月与P4、L3、H2精确共振,但也算大致共振。此处宏观技术反压何其强劲!

而在2022年3月,K3中长期调整趋势线对金价的反压就非常明显了。今年一季度,K3中长期调整趋势线对金价的反压似更“精确”。

上述金价宏观趋势分析不难看出,一旦多种宏观趋势形态分析作用力共振时,对金价的最终影响难免,中期顶部或中期底部。

如果2022年四季度金价继续惯性大幅下跌,最强宏观技术支撑或在1400美元附近的诸多宏观趋势形态共振支撑位置。但为何我们没有定论金价一定会到这里?回顾我们当时有关黄金市场参考国际关联市场的“理论金价”分析,理论金价非常精确地到达了这个位置。下图乃我们当期报告分析用图:

具体可详见2022年10月14日分析。当然,关于对冲基金在黄金市场中的持仓分布状况,阶段资金流向,也是我们做出判断调整的重要依据。

目前,金价正考验H1、L2宏观共振趋势支撑,看似精确位置在1800美元附近,但笔者倾向该宏观趋势共振支撑应有效。欲悉基本面上逻辑依据,希望金甲虫牵手威尔鑫,获得更具逻辑性与中短期技术论证的依据。

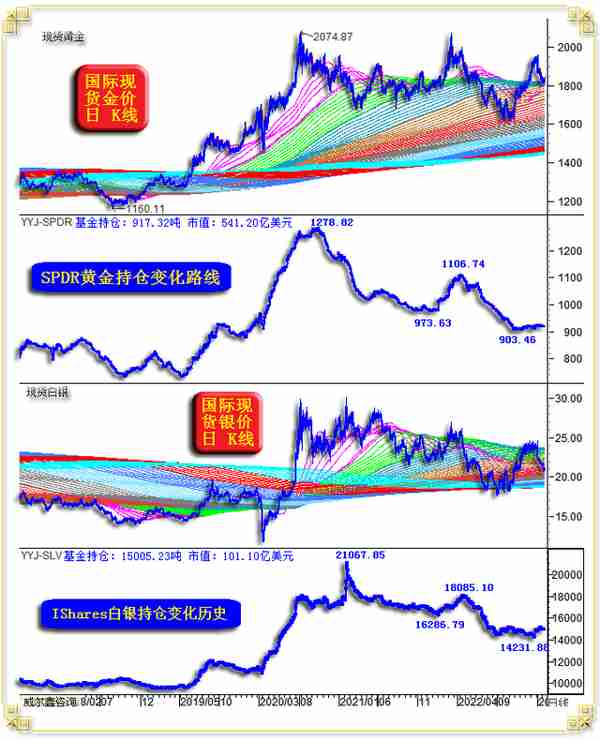

近月全球最大的金银ETF对金银市场依然冷眼以对:

全球最大黄金上市交易基金(ETF)SPDR Gold Trust、全球最大白银ETF基金iShares Silver Trust(SLV)目前持仓都位于近三年绝对低位。尤其黄金ETF-SPDR持仓,竟然无视金价超过300美元的“反弹”。难道黄金ETF-SPDR真仅仅认为今年一季度金价只是一轮熊市反弹吗?!我们客户专栏记录着2006年至今的每一笔交易,包括短线与波段的荣耀,以及摔过的跟斗。

虽分析方法与操作思路在不断优化。求变,但重未怀疑过有关黄金保证金市场10有8输1赢1平的“不变”定律。观当下诸多扔硬币短线操作纪要,皆大欢喜,没人亏钱!!我们记录、公示着近20年来的每一笔交易,目前处于10中1赢的阵营中,不再追求暴利,力求延续长远,足矣!17年来,威尔鑫谢绝交易平台与我们联系合作的深意,相信部分投资者能懂,不求当下杀鸡取卵,但求长远稳健共赢。但若投资者因市场认知缺乏,误入黄金外汇商品“杀猪盘”,我们亦回天无力。入局开始,即定局终!

5

黄金投资 - 选择合法渠道

警惕误入黑色灰色-杀猪盘

近月,我们操作虽算不上完美,但总体已算很好,波段盈利空间很大。但依然有客户不仅没盈利,反而看似亏损不少。旁敲侧击,究其原因,基本都是黄金市场新手,陷入了“国际杀猪盘”。特征如下(条件并与或):1)国内非银行金融机构之黄金外汇商品采用非人民币报价;2)规定杠杆倍数不低于N倍(通常10倍);3)限制持仓时间或同时附加高额持仓费;4)即便国内注册公司,但为投资者提供黄金、外汇、商品非人民币买卖服务,亦属违法。涉及上述任何一条,投资者皆有涉嫌误入杀猪盘的可能。若涉及2)3)条,则属于典型黑平台无疑了。

一些黄金商品外汇交易,即便在国外不违法,可追诉。但在国内属于违法,且未必有追诉途径,小白只能吃傻亏。当然,笔者知道有依靠良好信用存在的灰色平台(国内不合法、国外合法),然对一般投资者而言,真假难辨,实属涉险。国内黄金保证金交易,目前仅上海两大交易所合法,其余皆非法或灰色,希望投资者选择上海期货交易所、上海黄金交易所合法渠道参与黄金投资,切忌进入黑色(国内外皆非法)、灰色(国内非法国外合法,若你无所在地区公民身份,纠纷追诉成本极大)平台。

上一篇

上一篇