界面新闻记者 | 曾仰琳

界面新闻编辑 |

年报季已行进过半, 近日国有六大行集中披露业绩。

作为首家交出“成绩单”的国有大行,建设银行在3月29日晚间发布2022年财报,该行业绩表现如何?

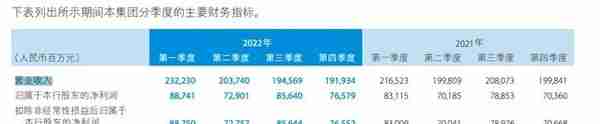

从盈利能力来看,建设银行2022年“增利不增收”。数据显示,该行2022年实现归母净利润3231.66亿元,较上年增长6.33%,日均赚约8.85亿元;营业收入8224.73亿元,同比下降0.22%。值得一提的是,截至发稿前,国有六大行均已披露2022年财报,目前仅工商银行和建设银行营收呈现同比下滑。

对于营收下滑的原因,建设银行管理层和年报并未对此进行说明。界面新闻记者发现,建设银行的营业收入下降,主要集中在2022年三、四季度。在其营业收入构成中,非利息净收入降幅最多。具体来看,2022年,受手续费及佣金净收入和其他非利息收入下降影响,建设银行非利息收入为1794.09亿元,较上年减少394.17亿元,降幅18.01%。非利息收入在营业收入中的占比为21.81%,其中,手续费及佣金净收入为1160.85亿元,同比下降4.45%。

建设银行2022年财报显示,手续费及佣金净收入由结算与清算手续费、代理业务手续费、托管及其他受托业务佣金、银行卡手续费、资产管理业务收入、顾问和咨询费和其他等组成。其中,除托管及其他受托业务佣金外,其余均同呈现下滑,其中,银行卡手续费、资产管理业务收入、顾问和咨询费降幅位列前三,分别为19.15%、12.75%和7.95%。

从资产负债规模来看,截至2022年末,建设银行总资产34.60万亿元,较上年末增长14.37%,其中,发放贷款和垫款净额20.50万亿元,较上年末增长12.79%;负债总额31.72万亿元,较上年末增长14.77%,其中,吸收存款25.02万亿元,较上年末增长11.81%。

从资产质量来看,建设银行不良呈现“一升一降”。截至2022年末,建设银行不良贷款2928.25亿元,较上年增加267.54亿元;不良率1.38%,较上年下降0.04个百分点,其中,采矿业、房地产业和卫星传输业的不良贷款率位列行业前三,分别为7.65%、4.36%和4.06%。

2023年,建设银行信贷投放有何计划?住房租赁领域有何探索?如何缓和净息差的下滑? 3月30日下午,建设银行管理层在业绩会上对上述问题进行回应。

信贷投放有何计划?

2022年,建设银行贷款增速近12.7%,实现了较快增长。建设银行副行长崔勇介绍,2022年,该行贷款增量额度是2.39万亿元,其中,普惠金融贷款净增增4777亿元,增速达到25.49%;绿色贷款和投向制造业的中长期贷款增速也超过40%;战略新兴产业的贷款的增速也达到60%;乡村振兴贷款余额突破3万亿元,增速达21.85%;基础设施贷款余额达5.7万亿元,增速比较平稳,与整个集团的信贷的增速基本接近;个人经营贷款增幅达80%,个人消费贷增幅为26.8%。

对于2023年的信贷投放计划,建设银行副行长崔勇表示,贷款总量上要保持稳定的增长,当前,整个信贷需求相对比较旺盛,但是现在价格的竞争相对比较充分,所以对于信贷投放的安排,在总量上一定要实现稳定增长。

同时,崔勇指出,贷款节奏上要速度靠前,结合实体经济融资需求的节奏安排,和建设银行往年四个季度的投放的情况,在历史规律的基础之上,结合现在客户的需求,该行将合理安排投放节奏,适度把信贷投放要往前赶。“从前今年前三个月的情况看,我们确实还是赶在了同业的前面。”

在贷款结构方面,崔勇提出,将进行进一步的优化。在个贷方面,进一步巩固零售大行的优势。“去年的信贷需求得到了一定的抑制,我们判断在未来一段时间可能会有一定恢复性增长。因此,在个体工商户、农户等领域,我们要打造个人经营贷的新赛道,力争在个人贷款上实现明显的提升。”

在对公贷款板块,崔勇进一步介绍,建设银行要契合高质量的发展的要求,精准发力普惠金融,将推出普惠金融新产品。在制造业、绿色金融和科技创新方面,保持一定的增速。

值得关注的是,崔勇还介绍了建设银行新增的幸福产业的贷款投向情况。该行结合当前的经营形势,和人民对美好生活的向往的需要,做了新的产业部署,围绕着康养、教育、医疗、文化、体育、旅游等六大板块,持续加大信贷的投入。

住房租赁领域有何探索?

“建设银行是国内住房按揭贷款规模最大的商业银行。”建设银行首席风险官程远国介绍,按揭贷款方面,去年总共投放超过920亿元,市场份额有所提升,达到28.83%,按揭贷款的利息收入增长6.2%,按揭住房的资产质量继续保持稳定,不良贷款率是0.37%,在同业中保持比较好的水平。

程远国表示,建设银行在保持住房按揭传统优势的基础上,积极布局住房租赁业务,助力多措并举的住房制度,打造住房金融的新业务能力。主要采取以下四方面的措施。

一是要加大对多元主体的支持力度。截至2022年末,建设银行的公司租赁住房贷款达到2422亿元,比上年增长1087亿元,增幅为81.5%,呈现出快速发展趋势。

二是设立了住房供应基金,在有关部门的支持和指导下,建设银行设立了住房补贴基金,目前已经签约落地13个项目,向北京、上海等城市提供租赁住房7600套,与万科、北京首开等企业成立了子基金,后续还将在广州、重庆等地落地子基金,撬动更多的社会资本参与,为公募reits提供优质的资产,助力构建房地产发展新模式。

三是参与首批保障性租赁住房公募reits的发行,公募reits制度出台以后,建设银行在首批保租房reits试点中,建设银行及集团的子公司担任基金委托人、战略投资人等多元角色,目前正在深入推动广州、天津等地一批reits项目的落地。

四是搭建住房租赁生态圈,围绕着租赁平台常驻社区的场景,以住房租赁服务为切入点,带动对公信贷、支付结算、财产保险、消费信贷等多元化的金融服务。通过强化生态场景的运用,输出住房租赁的生态,服务客户是达5153万户,金融总量达3.37万亿,累计为建行新增个人客户超过了1200万户,金融总量是达到2138亿元,成效非常明显。

如何缓和净息差的下滑?

2022年,建设银行净息差同比下降11个BP,对于净息差的表现,建设银行首席财务官生柳荣坦言,“跟同业相比相对不太理想。”

生柳荣表示,净息差下降基本上跟同业趋势一致,当然,建设银行的下滑幅度总体上在可比同业当中相对好一点,主要的影响因素, LPR、市场利率下行所致。2022年,LPR一年期下行15个BP,5年期下行35个BP。

对于2023年总体的判断,生柳荣认为,应该与整体趋势一样,净息差还是有下行的压力。因为LPR下调的影响去年只是体现了一部分,大量的贷款重定价,实际上还是体现在2023年,所以还是有一定的下行压力。

生柳荣进一步指出,“从四个季度分布来看,我们判断一季度会影响稍微大一点,因为个人贷款的重定价在一季度的比例相对高一些,二季度、三季度和四季度利润的下滑趋缓。”

生柳荣表示,建设银行管理层希望从三个方面改进净息差,减缓净息差下滑的影响。

一是在资产端,继续进行资产结构的调整和优化,提升收益率相对高的资产构成,压缩收益率比较低的资产。

二是付息率方面,通过加强管理,通过建平台、建生态,通过数字化的转型打法,提高对公和对私客户的结算的低成本的资金,比如,对公客方面,加大现金管理,推动上下游客户之间的资金循环服务,形成闭环,争取让下游商家有更多的资金摆在建行体系里,个人客户方面,通过全量资金、大财富的管理,吸引更多的结算资金和低成本资金进行沉淀,以此把付息率降下来。另外,建设银行业主动管理期限稍长的定期存款,对规模进行有意识的压降,也有望产生一定的效果。

三是利用利率衍生工具,通过利率互换,对风险进行管理。内地的市场的利率风险管理衍生工具的市场范围和深度有一定的限制,不过,去年建设银行的风险管理效果是还不错的。今年建设银行将尝试进一步加大利率风险管理的努力,通过利率风险管理工具来对冲利率风险,同时也通过加大定价管理,在收付息率方面有所管控。

“总的来说,我们希望上述措施能够缓和净息差的下滑,大的趋势来看,业界都判断这净息差还将下滑,但我们希望建设银行的净息差下滑能够稍微缓和一些。”生柳荣表示。

上一篇

上一篇